Gouden tips voor wie gaat beleggen in aandelen

Drie gouden regels maken het voor beginnende beleggers mogelijk om hun risico significant in te perken. Zo behaal je de mooiste rendementen met beleggen in aandelen. We bekijken in dit artikel ook hoe het speculatieve karakter van je beleggingsportefeuille en de daarmee gepaard gaande risico’s worden bepaald door diverse factoren. En wil jij graag gaan beleggen voor je kinderen? Ook dan zijn er verschillende belangrijke aandachtspunten die je niet over het hoofd wil zien. LEes snel verder en ontdek ze hier!

Drie gouden regels voor beginnende beleggers

Elke dag opnieuw zijn er heel wat nieuwe beleggers die de markt betreden. Dat is het gevolg van het feit dat de beurs door de jaren heen veel toegankelijker is geworden. Dat steeds meer mensen die vermogen willen opbouwen de weg vinden naar de beurs is op het eerste zicht een uitstekende zaak. Daar staat echter wel tegenover dat beleggen ook steevast bepaalde risico’s met zich meebrengt. Zou jij er graag als beginnende belegger zeker van willen zijn dat je deze risico’s zoveel mogelijk binnen de perken weet te houden? Dan moet je zeker en vast rekening houden met de drie gouden regels voor beginnende beleggers die we hier op deze pagina voor je hebben opgelijst.

1.) Beleg alleen met geld dat je kan missen

Voor heel wat mensen geldt op een bepaald ogenblik in hun leven dat ze zich geroepen voelen om te beginnen met beleggen. Echter blijkt uit de praktijk vaak dat een significant deel van deze mensen daar op dat ogenblik eigenlijk niet de mogelijkheden voor beschikbaar heeft. Verschillende zaken kunnen daarvan aan de basis liggen. Het is bijvoorbeeld mogelijk dat je nog bezig bent met het aflossen van een hypotheek waardoor je maandlasten zeer hoog liggen. Daarnaast is het ook mogelijk dat je te maken hebt met een onzekere financiële situatie omdat je bijvoorbeeld net je werk bent kwijtgeraakt en ga zo maar door. Voor het geld dat je gaat beleggen geldt altijd dat je ze eigenlijk moet kunnen missen. Je mag er dus met andere woorden niet ’s nachts wakker van komen te liggen wanneer de beurs plots een aanzienlijke crash meemaakt.

Bovenstaande is natuurlijk allemaal leuk en aardig, maar hoe kan je nu precies bepalen hoeveel geld je kan “missen” om mee te gaan beleggen? Daarvoor moet je in eerste instantie een goed overzicht maken van je inkomsten en je uitgaven. Het berekenen van je inkomsten is eenvoudig. Voor de meeste mensen geldt namelijk dat ze daarbij alleen maar moeten kijken naar het loon dat ze ontvangen. Het maken van een correct overzicht van de kosten is doorgaans een stuk lastiger. Daarbij moet er dan ook rekening worden gehouden met onder meer:

- De periodieke afbetalingen voor lopende financieringen;

- De vaste kosten voor zaken zoals boodschappen, nutsvoorzieningen, etc.;

- Eventuele kosten die gemaakt moeten worden voor de kinderen;

- Het betalen van andere periodieke kosten zoals verzekeringen;

- Het bedrag dat je maandelijks opzij wil zetten als financiële buffer;

In het bijzonder dit laatste punt is er één waar veel mensen niet bij stil blijven staan. Stel dat er sprake is van een inkomen van 1.500 euro per maand. Van dat inkomen moet er 1.000 euro worden betaald aan vaste lasten, de periodieke afbetalingen, etc. Aan het einde van de maand is er dan nog sprake van een restant van 500 euro. Betekent dit dat je meteen die volle 500 euro moet gaan beleggen? Neen, want op die manier kan je nooit een financiële buffer aanleggen voor onverwachte kosten. Minstens de helft van dit bedrag parkeer je dan ook beter gewoon op een spaarrekening.

2.) Beleg enkel en alleen in iets dat je ook echt begrijpt

Het aanbod met verschillende beleggingsproducten op de beurs is door de jaren heen bijzonder explosief gestegen. Dit heeft ervoor gezorgd dat veel beginnende beleggers door de bomen het bos niet meer zien. In de basis is er nochtans niet zo heel erg veel veranderd. Je kan dan ook nog altijd perfect beleggen in beleggingsproducten zoals bijvoorbeeld aandelen, obligaties en fondsen. Kijk jij toch als beginnende belegger in de richting van andere producten zoals bijvoorbeeld CFD’s, opties en futures? Zorg er dan altijd voor dat je goed weet hoe deze beleggingsproducten werken en hoe je er precies geld mee kan verdienen of verliezen. Heel wat beleggers maken met deze beleggingsproducten een sprong in het diepe en dat kan zeker en vast niet de bedoeling zijn.

3.) Zorg altijd voor voldoende diversiteit in je beleggingsportefeuille

De derde gouden regel is ongetwijfeld degene die je binnen de beleggerswereld het vaakst zal tegenkomen. Het is dan ook in de praktijk zo dat het altijd van cruciaal belang is om een goede diversiteit te voorzien in je beleggingsportefeuille. Dat is eenvoudiger gezegd dan gedaan. Het spreekt immers voor zich dat lang niet alle (beginnende) beleggers over een voldoende groot vermogen beschikken om meteen een groot aantal verschillende aandelen te kunnen kopen. Dat hoeft ook helemaal niet. In dat geval kan je er bijvoorbeeld ook voor kiezen om een investering te overwegen in een zogenaamde ETF. In dat geval ga je beleggen in een mandje met aandelen waardoor je ondanks een kleine inbreng toch bent verzekerd van een aantrekkelijke spreiding. Met een beetje geluk kan je bovendien ook nog eens rekenen op een dividend dat wordt uitgekeerd.

Hoe speculatief wil je jouw beleggingsportefeuille echt maken?

Het opstellen van een zogenaamd risicoprofiel is één van de eerste zaken die eigenlijk door alle beleggers moet worden gedaan. Het is algemeen bekend dat je bij beleggen altijd rekening dient te houden met bepaalde risico’s. Dit gezegd hebbende is het zo dat deze risico’s op verschillende manieren ingeperkt kunnen worden. De mate waarin dit voor bepaalde beleggers al dan niet van belang is zal worden bepaald door de agressiviteit waar hun beleggingsportefeuille over beschikt. Stel jij jezelf ook de vraag hoe speculatief je jouw beleggingsportefeuille echt wil maken en waar je op dat vlak nu precies allemaal rekening mee dient te houden? Lees dan vooral snel verder!

Welke zaken bepalen het speculatieve karakter van je beleggingsportefeuille?

In eerste instantie loont het de moeite om even te kijken naar de verschillende zaken die van invloed zijn op het speculatieve karakter van je beleggingsportefeuille. De basis hiervoor kan onder meer worden gelegd door het type aandeel waarin je gaat investeren. Wat dit betreft maken we een onderscheid tussen de twee onderstaande mogelijkheden:

- Waarde-aandelen of dividendaandelen;

- Groeiaandelen;

Op het eerste zicht lijken de twee bovenstaande beleggingsproducten normaal allebei gewoon aandelen te zijn. Toch is er in de praktijk wel degelijk sprake van een merkelijk verschil. Het karakter van groeiaandelen kan bijvoorbeeld voor wat het speculatieve aspect betreft niet worden vergeleken met dat van waarde-aandelen. De reden die daarvoor aan de basis ligt hoeven we niet ver te zoeken.

Voor waarde-aandelen of dividendaandelen geldt dat ze worden uitgegeven door bedrijven die reeds een gevestigde waarde zijn in de markt. Enkele bekende namen van bedrijven die dergelijke aandelen uitgeven zijn bijvoorbeeld Apple, Microsoft, Johnson & Johnson, CocaCola, etc. Al deze bedrijven zijn stuk voor stuk gevestigde waarden in de markt die niet zomaar van de ene dag op de andere zullen komen te verdwijnen. Investeren in dergelijke ondernemingen zorgt er in de praktijk dan ook voor dat je een significant minder groot risico loopt in vergelijking met een belegging die je gaat doen in groeiaandelen. Voor deze laatste geldt immers dat de bedrijven nog alles moeten bewijzen. Dit zorgt voor een aanzienlijk groter speculatief karakter in je portefeuille.

Is beleggen in groeiaandelen dan helemaal niet interessant?

Bovenstaande kan het vermoeden doen ontstaan dat beleggen in groeiaandelen helemaal niet interessant is. Natuurlijk is dat helemaal niet waar we heen willen. Van belang om te begrijpen is echter vooral dat deze bedrijven alles nog te bewijzen hebben. Bovendien is het zo dat ze vaak worden geplaagd door de aanwezigheid van grotere bedrijven die door de jaren heen reeds een solide positie binnen de markt hebben weten op te bouwen. Investeren in groeiaandelen zou je over de lange(re) termijn zeker een aantrekkelijk koersrendement kunnen opleveren, maar het risico op gedeeltelijk of zelfs volledig verlies van je geïnjecteerde kapitaal is wel significant groter.

Hoe bepaal je het speculatieve karakter van je portefeuille?

Niet alleen het soort aandelen waarin je mogelijks gaat beleggen is bepalend voor het speculatieve karakter van je beleggingsportefeuille. Het spreekt namelijk voor zich dat er op de markt ook nog heel wat andere beleggingsproducten zijn terug te vinden waarin je kan investeren. Zo zijn er bijvoorbeeld ook beleggers die ervoor kiezen om aan de slag te gaan met CFD’s, opties en futures. Voor al deze verschillende beleggingsproducten geldt dat ze bepaalde significante risico’s met zich meebrengen waar je zeker aandacht aan zal willen besteden. Van zodra je de keuze maakt om ook met behulp van dergelijke producten te gaan beleggen neemt het speculatieve karakter van je investeringen eigenlijk alleen maar explosief toe. Hier moet je dus beslist rekening mee houden.

Bovenstaande brengt ons bij de manier waarop je nu precies het speculatieve karakter van je beleggingsportefeuille kan bepalen. Dit gebeurt eigenlijk aan de hand van drie verschillende factoren. Je moet op dit vlak dan ook rekening houden met de onderstaande zaken:

- De beleggingshorizon waarover je precies beschikt;

- Het risico dat je bereid bent om te lopen op vlak van (gedeeltelijk) kapitaalverlies;

- Het rendement dat je bijvoorbeeld op jaarbasis gemiddeld wil kunnen realiseren;

Het eerste wat je dan ook bij het opstellen van een risicoprofiel moet doen is de bovenstaande vragen voor jezelf beantwoorden. Heb je dat gedaan? Dan zal je op basis van de antwoorden meteen zelf kunnen bepalen hoe speculatief je beleggingsportefeuille precies moet of mag zijn. Ben jij iemand die vooral een hoog rendement in het vooruitzicht stelt en ben je dan ook best bereid om daarvoor een behoorlijk risico te lopen? Dan zal je uiteraard neigen in de richting van een hoog risicoprofiel en een beleggingsportefeuille met een speculatief karakter. Neem je voldoening met een lager rendement zolang daar ook maar lagere risico’s aan verbonden zijn? In dat geval spreekt het voor zich dat je vooral zal willen kijken in de richting van een meer defensieve beleggingsportefeuille.

Beleggen voor je kinderen, wat mag je zeker niet over het hoofd zien?

Vroeger was het zo dat mensen die wat geld opzij wilden zetten voor hun kinderen er steevast voor kozen om daarvoor een speciale kinderspaarrekening af te sluiten. Op deze spaarrekening kon door de ouders periodiek een bepaald bedrag worden gestort waar hun kind dan vervolgens vanaf de leeftijd van bijvoorbeeld 18 of 21 jaar toegang toe kreeg. In ruil voor het trouwe sparen en rekening houdende met het doel van de spaarrekening ontvingen de ouders voor hun financiële inspanningen een bepaalde rente… Althans, eigenlijk werd de rente uiteraard gekapitaliseerd op de spaarrekening waardoor ze finaal toe zou komen aan het kind bij vrijgave van de rekening. Tegenwoordig is deze manier van sparen voor kinderen een stuk minder aantrekkelijk vanwege de lage spaarrente.

Bovenstaande heeft er toe geleid dat steeds meer ouders met het idee spelen om te gaan beleggen voor hun kinderen. Op deze manier hoopt men immers om een beter rendement te kunnen bekomen. Dat is een mooie gedachte, alleen brengt beleggen in de praktijk zoals bekend is wat meer risico’s met zich mee in vergelijking met geld sparen op een spaarrekening. Ben jij dus met andere woorden ook van plan om te beleggen voor je kinderen en wil je niet tegen vervelende verrassingen aanlopen? Ontdek hieronder dan zeker wat je beslist niet over het hoofd mag zien!

De keuze tussen een hoog rendement en zekerheid

Wanneer je de keuze maakt om voor je kinderen geld opzij te zetten spreekt het voor zich dat je graag op het einde van de rit een zo groot mogelijk bedrag wil hebben verdiend. Dat is logisch, maar in de praktijk moet de nadruk eigenlijk vooral liggen op zekerheid. Het laatste wat je namelijk wil is dat je ettelijke jaren geld gaat beleggen voor je kind om er uiteindelijk op toe te moeten zien hoe een significant deel van dat bedrag in rook is opgegaan. Indien je louter en alleen kijkt in de richting van beleggingen met een hoog potentieel rendement is dat echter exact wat er kan gebeuren.

Betekent bovenstaande dat je op geen enkele manier een hoog rendement in het vooruitzicht kan stellen? Toch wel. In ieder geval kan je een significant hoger rendement ambiëren dan wanneer je de keuze zou maken om gewoon geld op een spaarrekening te plaatsen. Zoals we immers allemaal weten is het daarbij op moment van schrijven zo dat je slechts kan rekenen op een rente tussen de 0,10 & 0,20 procent. Dat is uiteraard verwaarloosbaar en kan inflatie geenszins het hoofd bieden. Dit laatste kan je wel doen door een evenwichtige en veilige beleggingsportefeuille aan te leggen.

Beleggen in groei- versus waarde-aandelen

Omdat aandelen een potentieel interessant rendement in het vooruitzicht stellen ogen ze vaak interessanter in vergelijking met bijvoorbeeld obligaties. Bovendien is het zo dat aandelen volgens veel mensen ook net wat eenvoudiger te verkrijgen zijn. Dit laatste valt in de praktijk best wel mee. Voor heel wat brokers geldt immers dat ze een mooi aanbod hebben samengesteld bestaande uit niet alleen aandelen en ETF’s, maar ook obligaties. Indien je een volledige en goed gediversifieerde beleggingsportefeuille wenst aan te leggen mogen enkele interessante obligaties niet ontbreken.

De vraag die dan nog resteert is welk soort aandelen het interessantst zijn voor een portefeuille voor je kind(eren). Wat dit betreft wordt het sterk aangeraden om te kijken in de richting van waarde-aandelen. Met dergelijke aandelen koop je een stukje van enkele van ’s werelds grootste bedrijven zoals bijvoorbeeld Microsoft, Apple, Coca-Cola en Johnson & Johnson. Deze aandelen hebben een beperktere volatiliteit en je hebt als extra voordeel dat ze dividend uitkeren. Zo kan de beleggingsspaarpot voor je kind door de jaren heen nog een beetje extra toenemen.

Wat met ETF’s?

Nog een potentieel interessante optie die je kan overwegen is periodiek beleggen in een zogenaamde ETF. Er zijn op dit vlak verschillende mogelijkheden die je zou kunnen overwegen. Het gaat hierbij dan onder meer om een S&P 500 ETF van bijvoorbeeld Vanguard, maar daarnaast zou je ook kunnen kiezen voor de razend populaire Vanguard All World ETF. Indien je gaat opteren voor deze laatste optie geniet je meteen van blootstelling aan de volledige wereldmarkt en daarmee ook aan enkele van ’s werelds meest gerenommeerde bedrijven. Ervoor kiezen om periodiek in te stappen in kwalitatieve ETF’s kan je eigenlijk twee voordelen opleveren, namelijk:

- Je zal uiteindelijk een interessante gemiddelde aankoopprijs realiseren;

- Zelfs wanneer je instapt met kleine bedragen geniet je van een ongekende spreiding;

Zoals reeds verschillende keren op deze pagina benadrukt is de kans bijzonder groot dat je met het vermogen dat je wenst opzij te zetten voor je kinderen geen grote risico’s zal willen nemen. Door te kiezen voor een periodieke investering in een kwalitatieve, betrouwbare ETF met een goede track record kan je wellicht rekenen op zoveel zekerheid als maar enigszins mogelijk is. Bovendien is het zo dat verschillende ETF’s ook nog eens een periodiek dividend uitkeren. Ook dit is mooi meegenomen.

Hoe interessant is een kant & klaar beleggingsplan?

De komst van online brokers heeft het ook voor particuliere beleggers heel wat eenvoudiger gemaakt om zelfstandig te gaan beleggen. Het is echter nog maar de vraag of jij daar wel echt zin in hebt. Voor heel wat mensen, in het bijzonder ouders die wensen te beleggen voor hun kinderen, geldt dat ze zich toch veiliger voelen wanneer het geld wordt belegd door middel van een kant & klaar beleggingsplan dat wordt aangeboden door bijvoorbeeld een bank of een verzekeraar.

Dit kan je uiteraard ook overwegen, alleen moet je er dan rekening mee houden dat je niet of nauwelijks controle hebt over de belegging. Bovendien zijn ook de (beheers)kosten die aan dergelijke plannen zijn verbonden doorgaans niet van de poes. Overweeg dus zeker goed de verschillende opties die op de markt zijn terug te vinden en bepaal op basis van die vergelijking welke optie voor jou en je kinderen nu precies het meest interessant is.

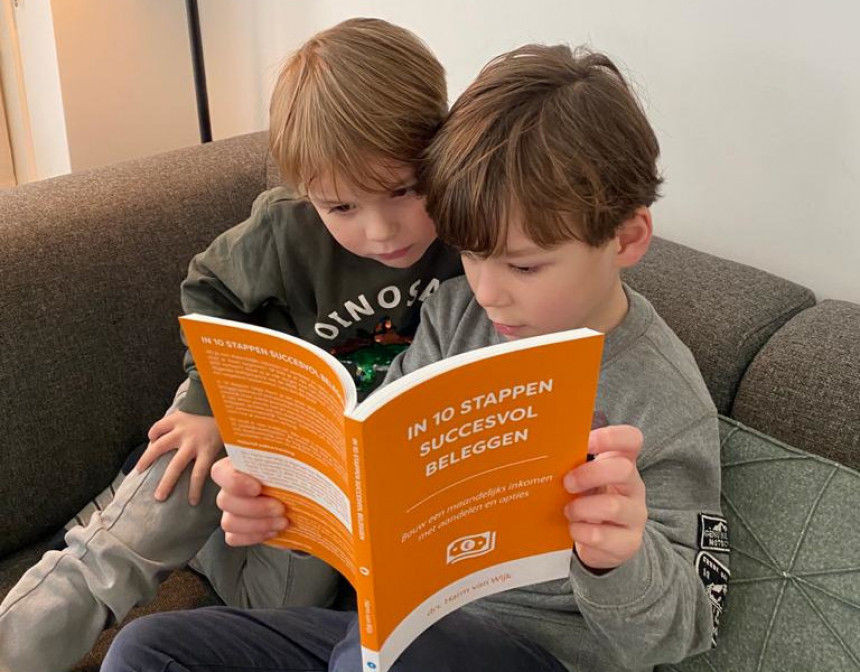

Gratis Boek "In 10 stappen succesvol beleggen"

Wil jij na het lezen van dit artikel een goed boek gaan lezen over hoe je succesvol kunt gaan beleggen? Dan kunnen wij het boek "In 10 stappen succesvol beleggen" niet alleen sterk aanbevelen om te lezen, maar nu ook gratis aanbieden. Bij bol.com en managementboek.nl betaal je voor dit boek 17,50 euro, maar via deze link kun jij het nu gratis aanvragen.

Je betaalt alleen een bijdrage in de verzendkosten, omdat het een fysiek boek is dat naar je opgestuurd via de postbedeling.

Een heel goed boek met hele goede recensies. Laat deze kans niet liggen, want dit tijdelijke gratis aanbod kan elk moment weer offline worden gehaald.